こんにちは、キミボク夫(@kimibokufire)です!

2021年は、世界各国のEVメーカーが存在感を出してきましたね!

アメリカのテスラやリヴィアン、中国のNIOやシャオペン、ドイツのフォルクスワーゲンやBMWといった企業のPRが大きく目にとまったことでしょう。

そんなEVに必要な重要基幹部品である「リチウムイオン電池」ですが、大量のレアアースと呼ばれる鉱物資源を使用しています。

レアアースの中でも、「リチウム」、「コバルト」、「ニッケル」、「グラファイト」といった資源はリチウムイオン電池には欠かせない資源となっています。

また、それらの資源を使用したバッテリーの価格は車体価格の3分の1ともいわれています。

今回はリチウムイオン電池に使用されているレアアース関連銘柄で構成されたETFをまとめてみました。

EV関連テーマETFの紹介

レアアースに投資するならセクター全体に分散投資ができるETFがおすすめです。

主なレアアース関連のETFは、

- REMX(VanEck Vectors Rare Earth/Strategic Metals ETF)

- LIT(Global X Lithium & Battery Tech ETF)

があります。

2つのETFの概要をまとめました。

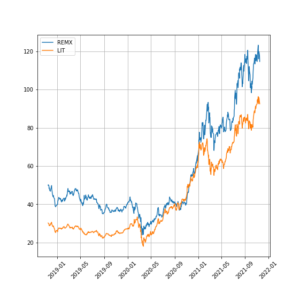

株価チャート

直近3年間の2つのETFの株価チャートになります。

2020/09に「テスラが3年以内に大衆市場向け(販売価格260万円)の新型EVを発売する」というニュースを受けて、2つのETF株価は爆発的に上昇しています。

将来的にEV車がガソリン車に代替されるというのが現実的になったことを表していると思います。

概要

基本的な概要情報をまとめました。

2つのETFを比較して優れている方を赤字で表現しています。

| REMX | LIT | |

| 株価(2021/11/20時点) | 114.70 | 93.0 |

| リターン(3か月) | 4.30 | 8.37 |

| リターン(1年) | 146.27 | 87.25 |

| リターン(3年) | 33.26 | 45.62 |

| ベンチマーク | マーケット・ベクトル・レア・アース / ストラテジック・メタルズ指数 | ソラクティブ・グローバル・リチウム株指数 |

| 配当利回り | 0.47 | 0.08 |

| 経費率 | 0.6 | 0.75 |

| 構成銘柄数 | 20 | 45 |

| 純資産(10億USドル) | 1.088 | 5.815 |

| 運用会社 | VanEck | Global X |

| 設定日 | 10/28/2010 | 07/23/2010 |

ベンチマークは、以下の通りです。

REMX:マーケット・ベクトル・レア・アース / ストラテジック・メタルズ指数

⇒希土類および戦略的金属や鉱物の生産、精錬とリサイクルに関連する多様な活動に従事する上場企業の株式から構成されます。

LIT:ソラクティブ・グローバル・リチウム株指数

⇒リチウムの探査、採鉱、リチウム電池の生産を行う上場企業のうち、規模および流動性で上位の企業のパフォーマンスに追随します。

配当利回りは、どちらも高くはありません。配当目的の投資対象ではないですね。

経費率は、0.6%と0.75%とどちらも高い水準となっております。

ちなみに、VOOの経費率は”0.03%”となっており、割高な経費率に観劣らないパフォーマンスを発揮できるかが投資判断になると思います。

構成銘柄TOP10

REMX

主に中国・オーストラリアの鉱物資源の採掘事業を手掛けている企業で構成されています。

| 銘柄 | 銘柄コード/国 | ファンドの割合 |

| HUAYOU COBALT | 603799:CH | 7.55 |

| リチウムアメリカズ | LAC:CN | 6.93 |

| 中国北方稀土(集団)高科技 | 600111:CH | 6.58 |

| スタンダード・リチウム | SLI:CN | 6.07 |

| MP Materials Corp | MP:US | 5.94 |

| ガンフォンリチウム | 1772:HK | 5.9 |

| ライナス・レア・アース | LYC:AU | 5.75 |

| Liontown Resources Ltd | LTR:AU | 5.71 |

| オロコブレ | ORE:AU | 5.7 |

| Livent Corp | LTHM:US | 5.23 |

LIT

USや中国のリチウムイオン電池メーカーや日本のTDK、パナソニック、韓国のサムスンSDIなどで構成されています。

| 銘柄 | 銘柄コード/国 | ファンドの割合 |

| アルベマール | ALB:US | 11.34 |

| TDK | 6762:JP | 5.25 |

| テスラ | TSLA:US | 5.2 |

| 恵州億緯能 | 300014:CH | 5.14 |

| CATL | 300750:CH | 4.76 |

| 比亜迪 [BYD] | 1211:HK | 4.65 |

| サムスンSDI | 006400:KS | 4.6 |

| パナソニック | 6752:JP | 4.36 |

| LEAD INTELLIGENT | 300450:CH | 4.34 |

| 北方華創 | 002371:CH | 4.23 |

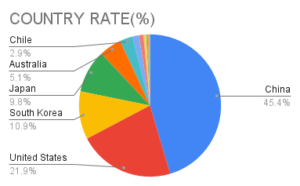

カントリー比率

REMX

中国とオーストラリアが各30%、アメリカとカナダが10%強で構成されており、上位4か国で90%を占めています。

LIT

中国が45%と群を抜いてポートフォリオを占めています。

アメリカが20%強、韓国と日本が10%で構成されており、こちらも上位4か国で90%を占めています。

いずれのETFも中国の存在感がかなり大きいようです。

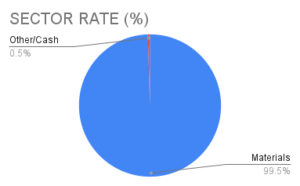

セクター比率

REMX

REMXはマテリアル系の銘柄のみで構成されています。

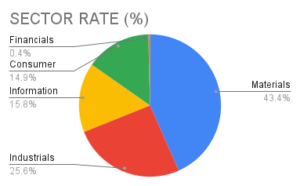

LIT

LITはマテリアル系銘柄が45%弱、インダストリー系銘柄が25%、情報技術と消費系銘柄が各15%で構成されています。

株価チャート比較(年初来)

2021年1月の2つのETF株価を「1.0」として、相対的な株価推移を示しています。

REMXは、年初来1.8倍となっており、ダブルバガーまであと少しといったところです。

LITは、年初来1.5倍となっております。

株価チャート比較(5年)

2017年1月の2つのETF株価を「1.0」として、相対的な株価推移を示しています。

LITは5年で4.5倍、REMXは3倍まで上昇しています。

2020年9月を起点として上昇したことが分かりますね。

まとめ

昨今、中国企業への投資は避けられがちですが、EVに欠かせないリチウムイオン電池の材料となる鉱物資源の採取国は中国が筆頭です。

また、リチウムイオン電池メーカーやそれをつかったEVメーカーも中国で続々と生まれています。

今後の脱炭素社会の実現のスピードはますます加速していくことは必然であり、早い段階でテーマ関連企業への分散投資を始めることが資産形成にも良いでしょう。